지인 중에 가치 투자자가 있다면 아마 KT&G에 대한 이야기를 많이 들을 것이다.

물론 나도 이야기를 많이 들었고...

그러다가 어느날 안정적으로 꾸준히

자산 기반 수익을 낼 수 있는 방법을 고민하다가

(다시 말해 일 안하고 돈 버는 방법 ㅜㅜ)

이 KT&G가 떠올랐다.

아... 근데, 이 글은 KT&G를 분석하는 글이 아니다.

미래 고배당 투자라는 개념에 대해서 간단히 이야기 하려는 것이다.

아마 모든 사람들이 다 아는 이야기 일테지만...

다시 한번 간단히 정리 하자면...

KT&G의 21년 초 지급하는 20년 말 보유 기준 배당금은 1주 당 4,800원 이고...

이 배당금 지급 규모는 지속적으로 쭈욱 증가하는 추세를 그리고 있다.

지난 금요일 종가 기준으로 1주 당 가격이 81,800원 이니까

만약 1주를 81,800원을 구매하면 4,800원을 받아 대략 5.8%의 배당수익을 얻을 수 있다는 이야기 이다.

물론 4,800원에서 15.4%의 배당세금을 뗀다면 4,060원을 받게되니

실제로는 4.9% 정도의 수익이라고 이야기 할 수 있지만...

이건 은행 이자도 똑같이 15,4%를 떼니까...

일단은 수익 구조에 집중하자.

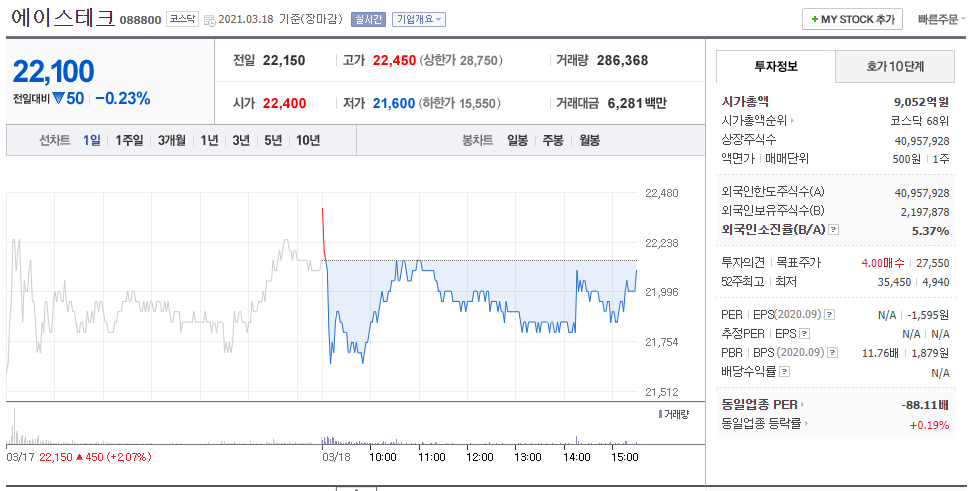

그런데 아래 그림을 보면... 이게 이번에 81,800원에 주식을 구매했을때

약 5%의 수익률이지...

만약 내가 10년 정도 전에

당시의 가격인 55,000원 정도 수준에서 이 주식을 사서

이 주식은 자식에게 물려줘야지 하는 마음으로...

지금까지 들고 있었다면?

올해 세후로 4,060원을 받았으니

4,060 / 55,000 = 약 7.3% 정도의 배당 수익을 받았을 것이다.

약간 오버해서 2002~4년 사이에 15,000원 정도 가격에

KT&G 주식을 매수했다면 올해 세후로 4,060원을 받아

27% 이상의 수익률을 기록했을 것이다.

무슨 말이냐고?

만약 2004년 정도에 1억원을 KT&G 주식을 사서 잊어먹고 있었다면?

올해에는 아무것도 안해도 2,700만원이 입금된다는 이야기다.

(월 2백만원 공돈 들어오면 좀 생활이 윤택해지지 않을까?)

참고로 금융소득이 2,000만원을 초과하면 금융소득종합과세라는 걸 맞게되는데..

이건 기회될 때 따로 정리하도록 한다.

- 아무튼 일 안하고 돈 많이 벌었으니 나라를 위해 세금 좀 더 낸다고 생각하면 된다.

이걸 학교에서는 자본수익과 배당수익 중 배당수익을 추구하는 투자라고 하는데..

(궁금한 사람은 별도 검색해보면 된다... 매우 간단한 개념이다)

- 자본수익 : 내가 매수한 종목 가격이 상승하여 이익 보고 매도했을 때 얻은 이익을 자본수익이라고 한다.

- 배당수익 : 내가 매수한 종목 회사가 배당을 줘서 내 계좌에 돈이 들어오면 이를 배당수익이라고 한다.

장기적인 고배당 수익을 추구하는 투자 포트폴리오를 구성할 때

KT&G 같은 종목을 포함하는 것도 고려 함이 좋을 것 같다.

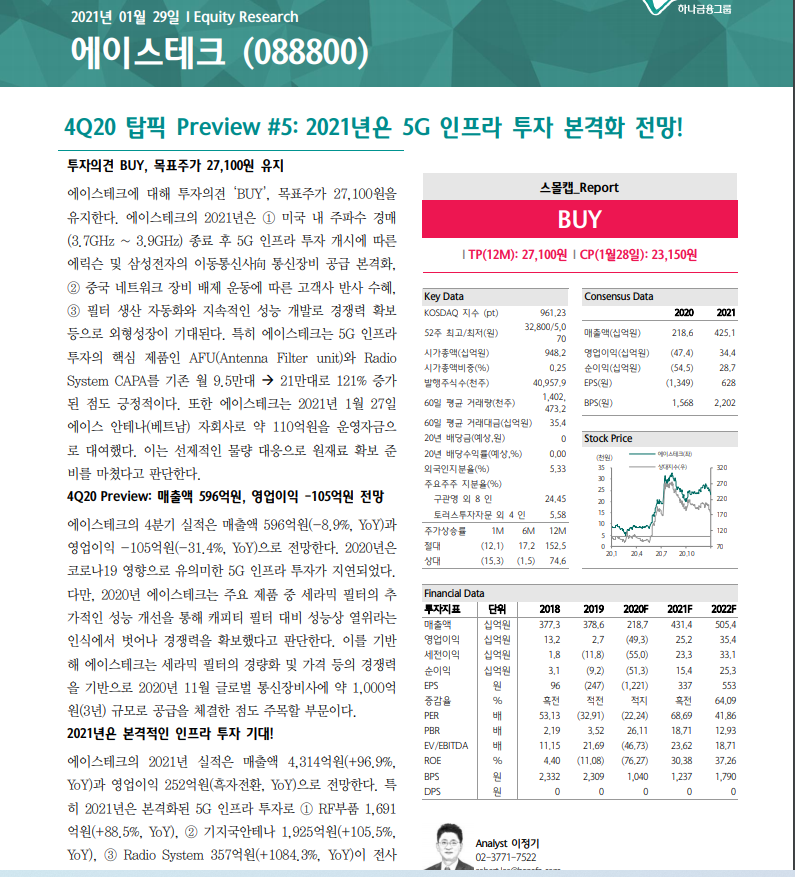

(미래 고배당 사업을 찾아서.. )

아침, 내 글의 핵심 포인트 중 하나가 미래에도 꾸준히 높은 수익을 창출할 회사를 싸게사서

지속 보유하는 것임을 잊지 말자. - 과거에 샀어도 비싸게 사면 의미 없다.

내가 2004년 일 때는 너무 어렸고, 돈도 없었다.

무엇보다도 이런 식으로 생각조차도 못했었다.

그래서 변명이지만 KT&G 같은 회사 주식을 구매하는 기회를 놓쳤다.

근데, 왜 KT&G 같은 회사냐고?

경기방어주인 담배 회사가 쉽게 망하지 않을 것이고... 지속적으로 돈을 버니까..

(이건 별도의 글을 통해 정리해보고자 한다)

평상시에 관심 가지고 있다가 근본적인 회사의 상태가 안 좋아지면

그때 포트폴리오 정리하면 되고...

이제 이런 미래를 위한 주식을 찾아 보고자 한다.